(Bisnistoday.com)-PT

Medikaloka Hermina Tbk (Rumah Sakit Harmina) sebagai induk perusahaan rumah

sakit Hermina, menawarkan 351,4 juta

saham baru atau 11,8% dari modal disetor setelah dengan harga Rp 3.700-Rp 5.000

per saham. Dari aksi korporasi tersebut, perusahaan akan mendapatkan dana Rp

1,3 triliun-Rp 1,76 triliun. Penawaran saham bukan hanya dilakukan di dalam negeri.

Manajemen perusahaan dan joint lead underwriters akan melaksanakan roadshow di

Kuala Lumpur, Singapura, dan Hong Kong

Pada

pelaksanaan IPO ini, RS Hermina menunjuk empat penjamin pelaksana emisi efek,

yakni PT Citigroup Sekuritas Indonesia, PT Credit Suisse Sekuritas Indonesia,

PT DBS Vickers Sekuritas Indonesia dan PT Mandiri Sekuritas.

Direktur

Medikaloka Hermina Aristo Setiawidjaja mengatakan, meskipun perusahaan belum

resmi menawarkan sahamnya kepada publik, permintaan yang masuk dari sejumlah investor

institusi diperkirakan mampu menyerap seluruh saham yang ditawarkan perusahaan.

“Ada

private equity, asuransi, dana pensiun, dan perusahaan pengelola reksadana yang

berminat. Kalau soal alokasi untuk investor retail, itu tergantung penjatahan

dari Mandiri Sekuritas selaku penjamin emisi,” kata Aristo usai paparan

publik di Jakarta, Rabu (18/4/2018).

Sementara

Direktur Utama DBS Vickers Sekuritas, Hendra Purnama, mengatakan, saham baru

yang akan dilepas ke publik tersebut setara dengan 11,8 persen dari modal

ditempatkan dan disetor perseroan. Selain itu, akan menjatahkan saham kepada karyawan sebanyak-banyaknya

dua juta lembar dari saham IPO melalui program Employee Stock Aplication (ESA).

“RS

Hermina juga memberikan opsi saham ke manajemen dan karyawan sebanyak-banyaknya

3 persen dari modal disetor dan ditepatkan setelah IPO melalui program

Management and Employee Stock Option Plan (MESOP),”ujarnya.

Hendra

merincikan, dana hasil IPO akan digunakan untuk pembangunan rumah sakit baru,

pembelian peralatan medis. Pembayaran utanng dan pembiayaan kegiatan

operasional yang masing-masing sebesar 25 persen.

Rencananya,

penawaran awal dilaksanakan pada 18-26 April 2018 dan diharapkan mendapatkan

pernyataan efektif dari Otoritas Jasa Keuangan (OJK) pada 7 Mei 2018. Sehingga,

penawaran umum bisa dilakukan pada 9-11 Mei 2018 dan dicatatkan di Bursa Efek

Indonesia (BEI) pada 16 Mei 2018.

Medikaloka

memiliki model bisnis yang berbeda dengan jaringan rumah sakit lainnya. Untuk

pembangunan setiap rumah sakit baru, Medikaloka bermitra dengan para dokter.

Medikaloka memiliki porsi saham 68%-70% pada setiap rumah sakit sedangkan

sisanya dimiliki oleh para dokter.

“Dengan

memiliki saham minoritas, para dokter akan memperhatikan kualitas dan lebih

loyal,” kata Aristo.

Menurutnya,

model bisnis seperti ini diterapkan di Bangkok Dusit Medical Services yang

merupakan penyedia layanan kesehatan terbesar di Thailand. Perusahaan akan

menambah 4 rumah sakit setiap tahun sehingga total rumah sakit yang dimiliki

menjadi 40 rumah sakit pada 2020.

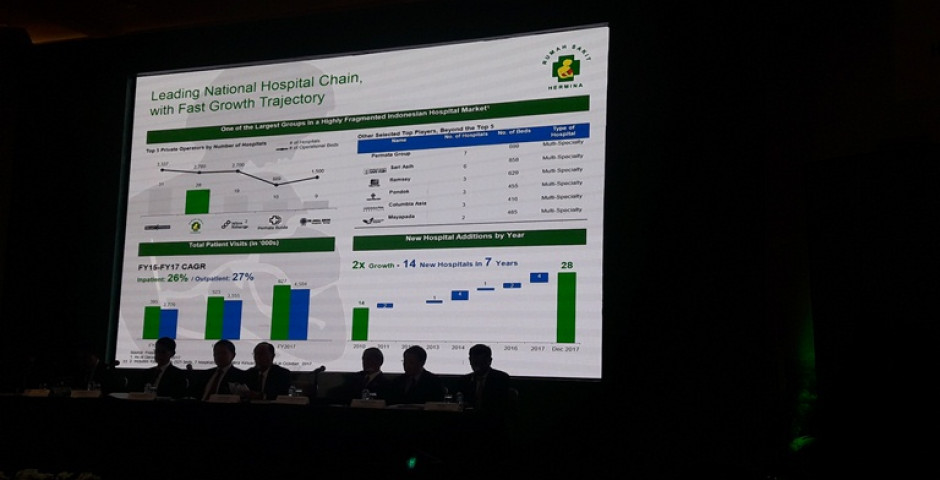

Hingga

akhir 2017, perusahaan memiliki 28 rumah sakit yang tersebar di 17 kota,

terdiri atas 6 RSU kelas B dan 22 RSU kelas C yang memiliki 2.400 dokter

spesialis.

Pada

2017, pendapatan Medikaloka tumbuh 19,9% menjadi Rp 2,68 triliun sedangkan

EBITDA mencapai Rp 574,9 miliar. Pada periode yang sama, jumlah pasien rawat

jalan tumbuh 26,7% menjadi 4,5 juta pasien sedangkan pasien rawat inap tumbuh

28,6% menjadi 242.741 pasien. Rata-rata pertumbuhan tahunan (CAGR) pendapatan

Medikaloka dalam tiga tahun terakhir mencapai 25,2%. Sementara itu, rata-rata

pertumbuhan tahunan EBITDA perusahaan dalam tiga tahun terakhir mencapai 30,8%.

Perusahaan

menjadwalkan masa pembentukan harga (bookbuilding) pada 18-26 April 2018. Jika

Otoritas Jasa Keuangan (OJK) memberikan pernyataan efektif pada 7 Mei 2018,

penawaran umum akan dilakukan pada 9-11 Mei 2018. Pencatatan saham di Bursa

Efek Indonesia (BEI) akan dilaksanakan pada 16 Mei 2018. (kormen)

Normal

0

false

false

false

IN

X-NONE

X-NONE

/* Style Definitions */

table.MsoNormalTable

{mso-style-name:”Table Normal”;

mso-tstyle-rowband-size:0;

mso-tstyle-colband-size:0;

mso-style-noshow:yes;

mso-style-priority:99;

mso-style-parent:””;

mso-padding-alt:0cm 5.4pt 0cm 5.4pt;

mso-para-margin:0cm;

mso-para-margin-bottom:.0001pt;

mso-pagination:widow-orphan;

font-size:12.0pt;

mso-bidi-font-size:11.0pt;

font-family:”Calibri”,”sans-serif”;

mso-ascii-font-family:Calibri;

mso-ascii-theme-font:minor-latin;

mso-hansi-font-family:Calibri;

mso-hansi-theme-font:minor-latin;

mso-bidi-font-family:”Times New Roman”;

mso-bidi-theme-font:minor-bidi;

mso-fareast-language:EN-US;}